– GSG Global Impact Summit – GIIN Impact Forumの振り返り-

10月初旬にインパクト投資における世界最大規模の国際カンファレンスであるGSG Global Impact Summit(GSG Summit)とGIIN Impact Forum(GIIN Forum)が立て続けにヨーロッパで開催され、GLINから中村が参加いたしました。今回の記事ではその内容を振り返り、様々なパネルディスカッションや実務者との意見交換を行うなかで得たインパクト投資に関するグローバル最新のインサイトをシェアいたします!

まず簡単に両方のカンファレンスの概要をご説明します。

GSG SummitはGlobal The Global Steering Group for Impact Investment (GSG)によって主催される年次カンファレンスです。GSGはインパクト投資の父と呼ばれるRonald Cohen卿の呼びかけで2015年に設立されたCharitable Company(非営利団体)で、インパクト投資と社会起業の普及と拡大のために活動しています。現在36か国に支部があり、金融、ビジネス、非営利、政策分野の関係者が集まり、エコシステムビルディング、ナレッジシェア、政策アプローチ等についての議論が行われます。弊社の印象としては、GSGでは産官学でインパクト投資発展に貢献するプレイヤーが多く集まり、多様な視点から議論がなされています。

GIIN ForumはGlobal Impact Investing Network(GIIN)が主催する年次カンファレンスです。ご存知の方も多いと思いますが、GIINはグローバルで59か国440社のインパクト投資家が加盟する世界のインパクト投資協会のような存在で、世界のインパクト投資総額やインパクト投資手法等についての様々なリサーチを実施し、議論の場を主催しています。弊社の印象としては、GIINは金融機関が中心で、主に金融の視点からインパクト投資発展に向けた議論がなされています。

総論

今年のGSG SummitとGIIN Forumは、当たり前ではありますが、まさに2023年のインパクト投資の現在地を色濃く感じさせるものでした。

今年のGSG SummitのテーマはInnovate. Scale. Impact. 参加前まであまり目にとめていませんでしたが、このScaleという言葉を非常に感じさせるものでした。多くのパネルにおいて、インパクト投資の規模が急拡大(Scale)しはじめたことにまつわるテーマの議論がなされていました。

GIIN Forumにおいてよく聞かれた言葉はInstitutionalizeやMainstreamであり、インパクト投資をいかに通常の金融機関(Institutional investor)が扱えるもの、即ちインパクトと財務リターンを両立できるものとし、規模を拡大させ、メインストリーム化するかという議論が多く聞かれました。

2つのカンファレンスを通して、インパクト投資が少し前までニッチな一つの金融手法だったところから、巨大な金融機関も扱うメインストリームの金融手法になっていく真っ只中にあること、その勢いを今まで以上に感じました。

インパクト投資という概念は、様々な主張がありますが、弊社の理解では約20年ほど前に財団や成功した超富裕層の起業家・投資家等が支援した欧米の幾つかのファンドから始まりました。当初は、For profitの社会起業家に、寄付ではなく株式投資等の形で資金提供を行い、その社会課題解決型事業が成立・拡大していくことをサポートすると同時に、資金提供の財務リターンについては通常よりも劣後するものが多かったように思います。また、他の投資家が投資出来ないハイリスク事業や超アーリー期の社会起業家に出資を行うことも多くありました(Additionalityと言われます)。

その様な背景から、少し前までこれらのカンファレンスの参加者と興味は、開発金融(途上国へのインパクト投資)やBelow market rateインパクト投資(財務リターンを犠牲にしてでもインパクトを追求する投資手法)がメインであった印象を持っていました。しかし、数年前からMarket rateインパクト投資家(通常の金融商品と同じ財務リターンを得ると同時にインパクトを追及する投資手法)が大きな存在感を示し始め、同じ会場にBelow market rateとMarket rateの異なる前提をもったインパクト投資家が混在すようになりました。Market rateのインパクト投資家の存在感とパネルのテーマは年々増しており、昨年2022年のGIIN Forumでは両者が半々ほどになってきた感覚を持ちましたが、今年は明らかにMarket rateのインパクト投資家が参加者とパネルディスカッショントピックのマジョリティ(大層)を占めるようになった印象を受けました。GIIN Forum当日の非公式サーベイによると、参加者は1,600-1,700人と過去最大であり、加えて60%程度の参加者が初めてカンファレンスに参加したというデータがあり、参加者層の変化と勢いを示しているように思います。個人的な感想として、20年前に超ニッチから始まったインパクト投資という概念が、ついにメインストリームの巨大な資本市場を動かし始めた、、と感慨深く感じました。

その一方で、この大きな流れに対する反動・自浄のような動きとして、インパクト投資の定義、どこまでをインパクト投資と呼んで良いのか、といった議論も盛んに行われていました。Investor Contribution(≒投資家が投資先企業のインパクト創出に対して、資金提供以外にどのような貢献をしているか)、Impact Data(≒投資先のインパクト事業が創出するインパクト情報は客観的公正なものか)、Investee’s additionality/Counterfactual(≒投資先事業が創出するインパクトは、その事業が無かった場合と比べてどの程度ポジティブな差異を生み出しているのか)といった内容です。特にInvestor Contributionについては昨年のGIIN Forumではあまり聞きませんでしたが、今年は非常に多くのパネルで聞かれ、2023年インパクト投資界のバズワードといっても良いかもしれません。

指数関数的な伸びのような大きなうねりの中に入ったインパクト投資、それに対する成長痛のようなインパクト投資の健全性を維持するための議論、どちらについてもこれまでのインパクト投資の歴史と経緯から俯瞰すれば、まさに2023年のインパクト投資の現在地を象徴するものであったと感じました。

各論

上記の総論のような印象を持つに至った幾つかのパネルディスカッションを紹介します。

年金基金等・巨大金融機関(アセットオーナー)達のパネル

- GIIN Forumオープニングの1つのパネルはインパクト投資に資金を投下し始めた巨大アセットオーナーであるシンガポール・カナダ・オランダの基金ファンド3社の議論でした。各社ウェブページによれば、3社合計の資産運用規模は150兆円ほど。アセットオーナーとは、金融業界に関連のない方には聞き慣れない言葉かもしれませんが、VCや上場株ファンドなどの投資ファンドに資金を拠出する投資家のことです。彼らがファンドに投資をするからこそ、投資ファンドは活動ができ、そしてその先で企業に資金が行き渡ります。彼らは金融サプライチェーンの最上流に位置します。今回のパネルに参加したような巨大なアセットオーナーがインパクト投資を始めるということは、その先のインパクトファンド業界が発展し、更にその先のインパクト企業が発展することを意味します。このようなパネルが実現したことに、インパクト投資がいま起こしている巨大なうねりを感じました。彼らの インサイトフル且つ心強かったコメントとして下記のようなものがありました。

- 3社とも財務リターンを確保することを前提としつつ、リスク・リターン・インパクトを加味した投資判断と評価を行うことの重要性を実践を通じて更に感じている。

- インパクト評価の本質である投資先プロダクト・サービスのインパクト評価は、投資先事業の提供価値・顧客ペインを理解する行為であり、投資先事業の成長とリスクを理解するうえで非常に役立っている。

- 正直言って実践しながらインパクト投資を学んでいる。投資先のインパクトファンドからも色々と教えてもらっている。インパクト投資産業はインパクトファンドとアセットオーナーの協働で創っていくものと考えている。

- アセットオーナーの一種である年金基金の役割は資金を預けている人々が定年後も暮らせる資産を確保することだが、その運用のために環境が破壊され社会格差が拡がる事があるとしたら、そのような社会で老後を過ごしたいという人がいるだろうか?資産確保以前の大前提として、老後に暮らせる社会をつくる、という考え方が重要であり、そのためにインパクト投資が必要だと考えることもできる。

Clean tech x インパクト投資の盛り上がり

- 両方のカンファレンスにおいて、Clean techに関するパネルディスカッションが今まで以上に多くみられました。サステナビリティに関する企業のニーズ、消費者意識の高まり、そして米国のインフラ抑制法(Inflation Reduction Act)のような政策補助金などのサポートもあり、世界中でClean tech分野におけるイノベーション、企業成長、それに伴う投資家への財務リターン創出が起きています。多くのClean tech ファンドが立ち上がり、Market rateインパクト投資家を標榜し始めています。この分野の発展がMarket rate インパクト投資拡大の一つの要因となっている側面もあるでしょう。

- GSG SummitのCleantech x インパクト投資のパネルが興味深く、インドでアーリーステージのCleantech スタートアップに投資するMarket rateインパクト投資家のAvaana Capitalは、直近財務リターン(IRR)が他社平均を大きく上回る40%であると言及していました。Founding PartnerのBansal氏は、Scalableなインパクト企業に投資し成長をサポートしファンドとして財務リターンも得ることで、インパクト投資は儲からないと未だに言ってる人たちの誤解を解き、インパクト投資をメインストリーム化させたいと繰り返し主張していたことが印象的でした。

上場株インパクト投資の拡がり

- 数年前から主に欧米の巨大金融機関が上場株のインパクト投資を始めていますが、今年は今まで以上に上場株インパクト投資のパネルディスカッションが多くありました。多くのファンドが数百億円~数千億円規模となるため、インパクト投資額拡大の大きなドライブになっています。その中の一つ、Wellington Management(全金融商品の運用総資産額150兆円ほど?!)のパネル内容を幾つかシェアします。

- ファンドのインパクトテーマは、自社のこれまでの経験・特徴や強みと、世の中のニーズを組み合わせて設定している。「生活に必須なものを提供する産業」「人々をエンパワーする産業」「環境問題解決に貢献する産業」に設定。

- 上場株インパクト投資は未上場株に比べて、投資先企業のインパクトデータを得やすいことが多い。投資先支援は複数の株主と共に行うことが多い。マネジメントとインパクト投資家が協働してインパクトゴールの擦り合わせやインパクトKPIの設定、達成に向けたサポートを行う。

- 上場株投資の世界全体でみるとインパクト投資は始まったばかりで規模が限定的。今後拡大していくために、Institionalizeされていく必要性がある(=機関投資家,メインスストリーム投資家に投資されるような財務リターン・成長を実現する必要がある。)

インパクト投資急拡大の中で声高に叫ばれ始めたInvestor Contribution

- 総論部分前述の通り、会場のいたる所で「規模の拡大」「経済リターンとインパクトの追求」「メインストリーム化」といった言葉が聞かれる中、「どこまでをインパクト投資と呼ぶべきなのか。インパクト投資家は本当にインパクト創出に貢献しているのか。」と問いただすもう一つの大きな流れがありました。2023年のインパクト投資界を覆う大きな問いでもあります。このテーマのパネルが多くありましたが、中でもこれらについて実務家の意見をサーベイの形式で問う興味深いパネルがあり、そのインサイトをシェアします。

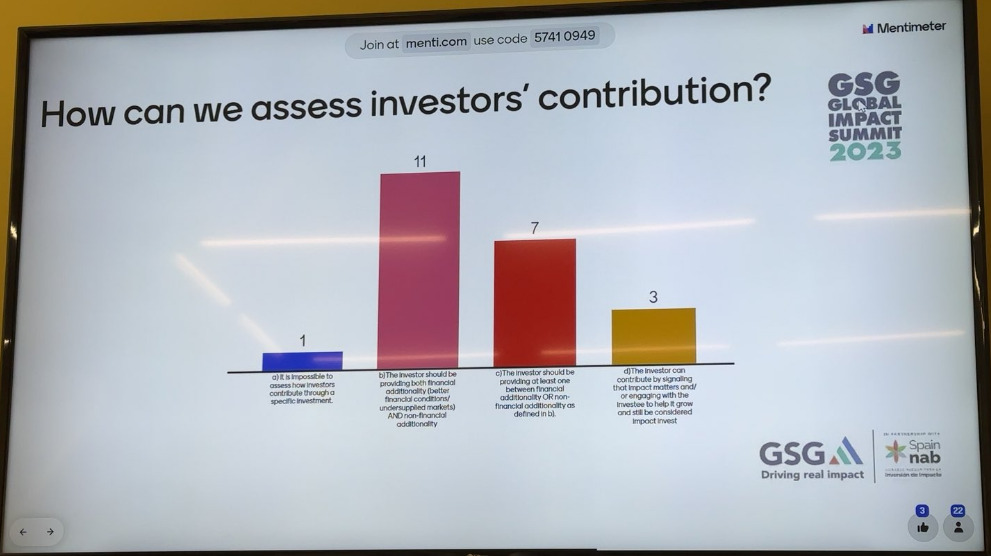

- Investor Contribution(投資家の貢献):インパクト投資家は投資先企業のインパクト拡大のため、資金のみならずインパクト創出のための非財務支援を提供することが必須条件だと考える実務家が多数でした。

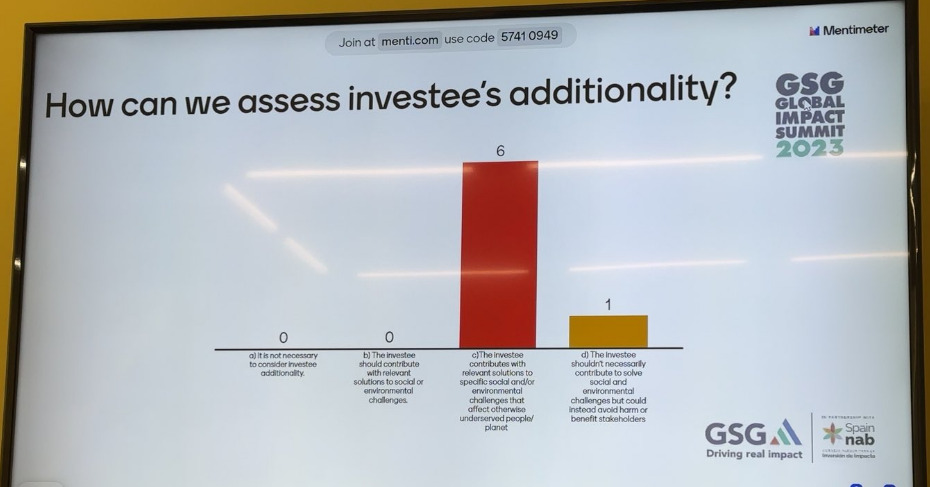

- Investee’s additionality/Counterfactual(投資先が生み出す追加性):投資先企業のインパクト事業はそれが無かった場合と比べて明確にポジティブなインパクトを創出していることが必要だと考える実務家が多数でした。

- Impact Data(投資先のインパクトデータ):投資先企業が創出するインパクトに関する情報・データは、データソースに関わらず、第三者監査されたデータを使うべきだと考える実務家が多数でした。

進化するインパクト加重会計

- Investor contributionのように、よりインパクト評価やインパクト計測を掘り下げる動きとしてここ数年で提唱され始めたインパクト加重会計。インパクトの貨幣価値換算をトライする取り組みですが、この1年で理論から実践へ大きく前進していました。インパクト加重会計をリードするThe International Foundation for Valuing Impacts(IFVI)とValue Balancing Alliance(VBA)が連携し、様々な企業で実施されたトライアルケースが紹介されていました。GSG Summitの開幕パネルではISSBのエマニュエル・ファベール氏が基調講演を行い「現在の会計も殆どがestimation やintangible (good will のれんなど)で構成されている。」とコメントしていましたが、インパクト会計も最初から完璧を求めすぎず実践とトライエラーを重ねて前に進めていくという気概を強く感じました。

政府・政策からの後押し

- 政策サイドの動きとして、GSG Summi最終日にスペイン政府主導のインパクト投資拡大の取り組みが紹介されました。政府主導で400億ユーロ(600億円程度)のソーシャルインパクトファンドを設立し、インパクトファンドへのファンド投資とインパクトスタートアップへの直接投資(Equity, Debt両方)を実施するようです。政府の強いコミットメントとリーダーシップを感じました。

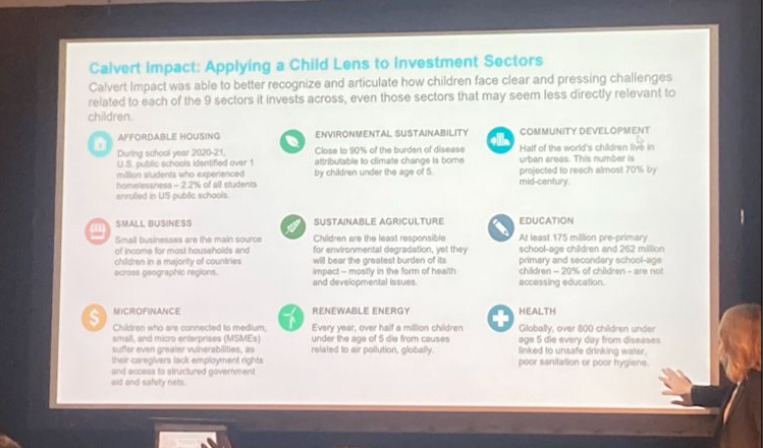

新たなインパクトテーマ:Child Lens InvestmentやBlue Economy

これまであまり聞かなかったテーマではありますが、新たな興味深いインパクトテーマとしてChild Lens Investment(ビジネスが児童に与える影響を考慮して投資活動や投資先支援を行うこと)やBlue Economy(海洋の持続可能性を考慮した経済活動や、海洋の環境改善・保全に貢献する事業の発展)のパネルディスカッションがありました。海洋は地表の3分の2を占め、温暖化抑止に大きな貢献をしているとの説明があり、その重要さが改めて共有されました。これらのテーマの進展に今後も注目していきたいと思います。

以上、かなりマニアックな内容に終始してしまい、長文記事となってしまいましたが、インパクト投資業界のグローバル最新トレンドを少しでも日本の関係者の方々にも共有できればと思い執筆させて頂きました。お役に立てていましたら光栄です。今後も折に触れてこのようなインサイトを共有出来ればと思いますので、引き続きどうぞよろしくお願いいたします!