第2回 投資の判断基準-2軸か3軸か

こんにちは。「ESG/インパクト投資のvalue creationを考える8つの視点」シリーズ第2回目です。本シリーズ第1回目では「成長と分配」をテーマに書きましたが、2回目以降も成長にフォーカスした議論をしていきたいと思います。

GLINの最近のコラムで、ESGインパクト投資へのバックラッシュについて書かせていただいた通り、本コラムにおける内容は、資本主義の新しい考え方とそれに沿った投資についての考え方を纏めたものです。したがって、もし「インパクト/ESG投資」の呼び方が変わったとしても、地球の資源の有限性、財務情報の限界が存在する限り、投資に期待する効果や目的を整理して取り組んでいくべきものであることに変わりはありません。

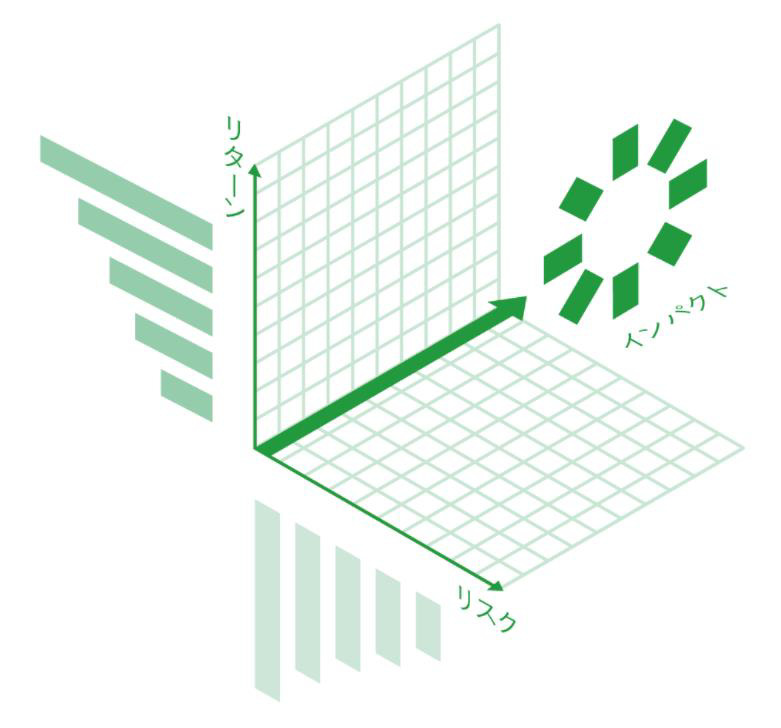

前置きはこれくらいにして、本題に入りましょう。皆さんはこんな図を見たことがあるかもしれません。リスクは低い方がいい、リターンは高い方がいい、そして社会的意義も高い方がいい。この最適解を探すことがインパクト/ESG投資だ、という概念図です。

この図の概念はわかるのですが、ここでいう実社会へのインパクト、つまり第3軸とは具体的には何なのかについてもう少し考えてみたいと思います。

ESGの第3軸 – 企業・事業を買うのは何のためか

未公開株投資やM&Aに携わっていると、避けられない1つの質問に行き当たります。それは「その企業・事業を買うのは何のためか」ということです。

投資業には大きく分けて上場株投資と未公開株投資がありますが、未公開株投資は、取引コスト(1回の取引当たりの時間・費用等)が一般的に高くなります。わざわざ未公開株投資やM&Aというリスクの高い取引を、高い取引コストを払って行うわけですから、クリック1つでできる上場株式投資とは違う明確な理由が必要です。

GLINメンバーの知っている実例でいえば、GEは巨大な事業体への明確なシナジー、官民ファンドは日本政府の国益増大や国民所得の再配分等の政策目的、IFC(国際金融公社1)であれば貧困の撲滅や繁栄の共有促進といった目標があり、これらはまさに明確な理由に基づいて投資している例と言えるでしょう。

すなわち未公開株投資やM&Aの場合は、純粋なリスク・リターンに加えて多くの場合「第3軸」が存在すると考えたほうがいいと思われます。

そしてこの投資が実行されている明確な理由とは、「社会的に求められているから(=需要があるから)」ということだと思います。その意味でいうと、最近のインパクト/ESG投資で論じられる「第3軸」議論とは、一般的な未公開株投資の世界では実はこれまでもよく行われていることなのです2。

それを踏まえたうえで、インパクト/ESG投資の第3軸とは何かを考えてみます。突き詰めれば、インパクト/ESG投資の第3軸とは「投資のリスク・リターン分析に含まれない外部経済性と超長期視点の取り込み」であり、またそのように外部経済性を取り込みながら長期的視点に立って経営する企業が、まさに求められているということだろうと考えます。

(ここでは、第1回でお話しした通り、資源配分の観点からのみ述べているのであって、インパクト/ESG投資のもつ所得分配機能については別の議論が必要です。)

そもそも「外部経済性の存在」と「超長期視点の欠如」は資本主義の失敗として、長らく議論されてきました。これまで資本主義の修正手法としては「財政政策」と「未公開株投資」の活用という解決策が用いられてきたと考えていますが、我々としては、ここにインパクト/ESG投資がもう1つの、資本主義修正のための新しい解決策を提示しているのではないかと考えています。以下、順にお話しします。

まず「財政政策」は、税金や補助金という非経済的ツールを通じて、政府という一主体の判断で資本市場が取り込めない外部経済性や超長期視点を補完する機能があります。政府のソリューションは、情報がハイレベルで古いこと、スピードが遅いことといった欠点はありますが、不完全な資本主義を補完するためには不可欠なものです。

この「イノベーション」は、今から実に100年近く前の1920年代にケインズが開発したものとされます。実際、この成否については今も賛否両論の議論があります。個人的には、政府の意思決定そのものがネット技術を駆使した民主主義なものになるともっといいと思いますが、その点はまた別の機会にコラムにできればと思ってます。

次に「未公開株投資」は、少数の株主と経営陣が密に相談することによって、短期視点に陥っている上場市場の欠点を補う機能があるという考え方があります。

Haldane氏の研究によれば、上場株投資家の平均的な上場株式保有期間はかつては10年を超えていました。ところが2007年になると保有期間は1年未満と大きく短縮され、四半期ごとの収益に一喜一憂したり、リスクのある新規事業投資があると株が売られたりというのは日常茶飯事です。

他方で未公開株株主は、もう少し長期的な目線で経営の判断を行うことが多いと言われています。とくに米国においては超長期的経営視点を持つために非公開にしよう、との考え方にいたる経営者が多いのも事実です。

上場株にプレミアムをつけてまで非上場化を図る未公開株投資家がいるということは、ガバナンスや超長期的事業戦略に関して未公開株投資家が別の見立てを持っていると理解できます。

当然そこにはESG・インパクトアングルということを含んでいく余地が大いにあると考えています。この考え方や手法(Going private、Public to Private)がメジャーになったのは第2次世界大戦後に富裕層が組合を作ってTurnaroundで儲けたことに始まるそうです。この手法では「外部経済性」の問題は解決できませんが、「超長期的視点」は取り込まれていきます。

GLINは「インパクト/ESG投資」が従来の主要な手法である「財政政策」や「未公開株投資」にも匹敵する、資本主義を修正するほどの大きなテーマ分野であると考えています。本シリーズ次回以降でこの2つについて、より具体的、定量的に第3軸の最適化を行う手法をご紹介していきたいと思います。お楽しみに。

(文責 加藤有治、木曽美由紀)

今後のブログトピック

第4回 ESG/インパクトアップサイド(1)3つのValue drivers

第5回 ESG/インパクトアップサイド(2)EBITDA向上(売上増とコスト減)

第6回 ESG/インパクトアップサイド(3)BS改善・現金創出

第7回 ESG/インパクトアップサイド(4)マルチプル向上(成長性とブランド向上)

- https://www.ifc.org/wps/wcm/connect/Multilingual_Ext_Content/IFC_External_Corporate_Site/IFC_Home_Japan/JA_Services/Investments/

↩︎ - 過去の論文でも、PEが経営やガバナンスの質など、ビジネスの非財務的な基準を評価や投資判断に含めていることが指摘されています( Leveraged Buyouts and Private Equity, ,Steven N. Kaplan, Per Stromberg)

↩︎