第4回 ESGインパクトアップサイド(1)3つのValue drivers

こんにちは。

第4回目のコラムでは、プライベートエクイティ(PE)の教科書的な内容をお送りします。PE事業をご存じの方には新味のない話かもしれませんが、先ずは基本的な部分からお話いたします。

ESGインパクト投資家の付加価値・差別化とはなにか

さて、企業投資においてお金はコモディティで、投資家(General manager、GP)としてどのように投資先に付加価値を付けられるのかが差別化のポイントです。ESGインパクト投資ファンドというものも、資金提供以上に投資先の事業活動に役立つ支援を行い、投資先から必要とされることでファンド事業を拡大、継続することができ、意味のある「インパクト」を生むことができます。その点の重要さは、これまで存在してきた通常の投資ファンドとなにも違いはありません。

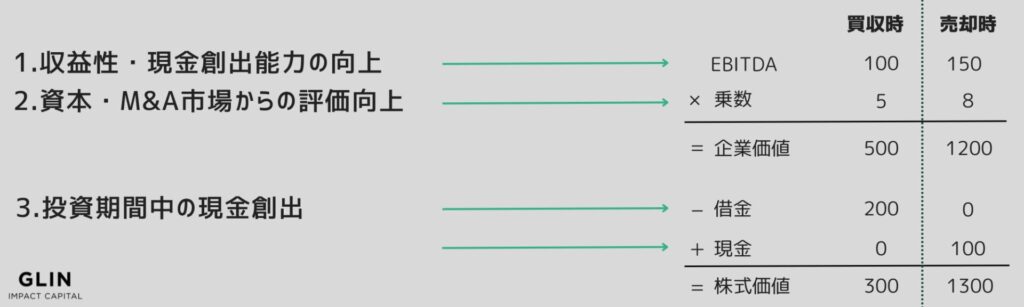

基本的な考え方ではありますが、レイターステージVCやPEの一般的な価値創造アクションをイラストとともに例示すれば以下の通りです。

あるファンドがEBITDAを100億円生む会社をその5倍で買収したとします。企業価値は100x5=500億円です。会社には200億円の借金があったと仮定して、それを引き継ぐとともに、株式を300億円で買い取りました。これを5年間保有し、EBITDAを150億円まで伸ばして、上場したとします。その時の乗数が8倍だったとすると、企業価値は、150x8=1200億円です。バランスシートも改善し、200億円の借金があったのが、借金を返済し、100億円の現金を持つ状態になったとします。その場合の株式価値(時価総額)は1300億円です。株式投資としては4倍のリターンをあげることとなり、成功例と言えます。まさに梃の原理(Leverage)ですね。

上記3つの価値創造アクション(Value drivers)を分解すれば以下の通りです。

- EBITDA向上

- 売上増:価格戦略、製品企画、販売戦略、ブランド戦略等

- コスト減:人材採用・配置、サプライチェーン管理等

- 現金創出

- 設備投資:ROI最大化、効率化等

- 運転資金:支払サイクル効率化、遊休資産削減、BS現金削減等

- 資金効率:資本構成最適化

- 乗数(PSR、PER、EV/EBITDA等)向上

- 成長性

- ブランド向上

投資の世界では上記の価値創造アクション(Value drivers)を改善していくことで投資先の企業価値を上げていくことが定石とされています。

ではESGインパクト投資における投資先支援は、上記の定石的な価値創造アクションの中でどのように理解され、企業価値の評価に繋がっていくのでしょうか。

例えば、「GenZ消費者は、ESGに対して積極的に取り組んでいる会社の製品を買いたい」、「70%の投資家はESG対応への意識のない会社の株は投資対象から外す」といったアネクドートをこの枠組みに入れて分析していくことができます。

次回の第5回では、上記1の「EBITDA向上」について、ESGインパクト投資の観点からの価値創造アクションを考えていきます。お楽しみに。

(文責 加藤有治、木曽みゆき)

今後のブログトピック

第4回 ESG/インパクトアップサイド(1)3つのValue drivers

第5回 ESG/インパクトアップサイド(2)EBITDA向上(売上増とコスト減)

第6回 ESG/インパクトアップサイド(3)BS改善・現金創出